韩国的几个动力电池企业,LG化学、三星SDI和SK Energy,分别给全球主要的乘用车企业提供电池,如德系的奥迪、宝马、奔驰和大众;美系的通用、福特和克莱斯勒;法系的雷诺和标志雪铁龙,和未来的日系日产。那韩国的汽车企业为什么不发展新能源汽车,如现代和起亚的情况如何?

韩国的新能源汽车,一向在我们眼里不值一提,在中国的自主品牌往上跃迁的过程中,一直是追着韩系车在贴身肉搏。而在中国的政策鼓励下,中国的新能源汽车似乎一下子拉韩国车企都拉开了,到底是不是这样呢?本文来重点说一说。

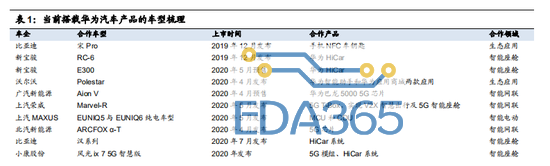

2018年初,现代起亚汽车集团立个一个整体的战略规划

2018年现代汽车(含起亚)会推出有14款电气化在售车型,到2025年将扩大到25款

现代汽车要实现不同类型新能源汽车的量产,包括混合动力车、插电式混合动力车、纯电动车和氢燃料电池车

整体的新能源汽车(不含混合动力汽车)的销量目标为10万台,主要的任务集中在Ioniq家族、Kona EV和Niro家族身上

图1 现代新能源汽车路径规划和2018年全球销量目标

1)基本概况

随着这个目标出来,现代和起亚两家韩国的整车厂推出了越来越多高性价比的车型,韩国整车厂车型大幅增加,如下图所示,从产品性价比的角度也开始占据了一席之地。

现代:现代汽车以Sonata HEV和PHEV为代表的第二代PHEV技术,和后续Ioniq HEV、PHEV和EV的第三代平台化技术,由于Ioniq EV版本只有28kWh续航里程比较短,后续在KONA平台上推出了40和64kWh两个版本的纯电动汽车。2018年下半年要推出2019款Nexo 燃料电池汽车。在中国市场,北京现代将推出两款插电混动车型,包括索纳塔插电混动版和领动车型的插电混动版要进入中国市场。在实际的投入下,现代汽车的新能源也取得了回报,如下所示,2018年7月现代取得了4143台新能源汽车的销售成绩,今年1-7月份总共销售21665台新能源汽车。

图2 现代汽车新能源汽车全球销量月度情况概览

起亚:起亚汽车老的车型是以Optima和Optima PHEV两款第二代混合动力车型为蓝本,在2018年在第三代平台技术上搭建了Niro系列的HEV、PHEV和EV的车型;Soul EV也持续在改进和迭代。2018年,东风悦达起亚将推出K5 PHEV和纯电动小型SUV。

图3现代汽车的电气化车型概览

从全球范围来看,现代起亚集团这7个月以来,截至目前2018年目标的新能源汽车10万的任务,销售率完成情况大约在36.6%。其市场主要在韩国、欧洲和美国,分别为1万、1.5万和0.5万台。在中国的情况,主要是受制于投入车型的情况还有本地电池供应商的限制,使得现代起亚的新能源汽车在中国几乎可以忽略不计。而在东南亚和南美等地区,短期内需求有限,新能源汽车市场也存在慢慢扩散的情况。

图4 现代起亚集团的全球销售区域概览

2)车辆的需求问题

如上所示,现代汽车很早就介入混合动力开发,一方面使现代具备相对比较强的技术积累,一方面也延缓了现代汽车在纯电动汽车上面的投入。我们以最为典型的Ioniq家族的车辆为例,重点来剖析一下原因。如下图所示,Ioniq(HEV、PHEV和EV)系列是现代重点打造的第三代混合动力、插电式混合动力和纯电动汽车融合的技术平台,从2017年开始到2018年1月份,已经全球超过了10万台销量,其中绝大部分是销往欧洲和美国的混合动力车型占到了71%,而28kWh续航里程超过100英里的Ioniq也是相对成功的一款兼顾成本和性能的纯电动汽车;反倒是插电式混合动力做下来只卖出去了5000台,占整个家族的5%。

图5 现代Ioniq(HEV、PHEV和EV)系列销量和定价概况

想要在一个车型上面,平台化的开发HEV、PHEV和EV是有难度的,现代在这方面做的比较好,如下所示,基本实现了车型的平台化开发,平衡了传统发动机系统和电气化发动机系统的需求,尽可能不挤占整车的空间,通过配置不同的电机和电池来满足整车不同的动力特性需求。可以说,这个系列从总的三台车的成本控制和开发上面,做到相当优秀了。但是也有以下的缺点:

随着Bolt EV 60kWh的推出,日产40kWh的版本,大部分新的纯电动汽车都开始往40-50kWh以上开始考虑,Ioniq的28kWh虽然不错但是绝对的续航里程就偏少了

8.9kWh的插电式混合动力与1.56kWh的HEV特性区别比较小,在补贴区域以外的客户直接选择混合动力车型,使得Ioniq PHEV的需求偏少

图6 现代的Ioniq技术架构

为了优化这些需求,现代汽车一方面是对今年的需求进行压缩;并马上要为Ioniq EV进行升级规划,通过利用中间的通道加大电池系统,从现有的28kWh升级到40kWh。并应用最新的的驱动逆变器和能耗技术,把续航里程往上提。并根据客户的实际需求,与起亚一起推出兼容的KONA/NIRO的电动汽车解决方案,这两款姐妹车的出现,也使得现代汽车往纯电动车型方面推进的力度大大超过了插电式混合动力。

图7 Ioniq加大电池的更新版本

消费者的现实需求,就是往EPA 250公里和WLTP 450公里,随着各个车企的长距离性价比较高的纯电动车型的推出,电动汽车的销量分化开始加速,续航短的车型是最早被消费者所抛弃的。

图8 现代起亚的最新一代纯电动汽车车型

3)电动汽车核心电池的供应支持

韩国有着三家在全球范围内有竞争力的动力电池企业,现代和起亚分别与LG化学和SK创新两家同步开发,因此两家都是在选择软包电池作为主要的技术路线以后一直在迭代和改进,如下图所示。采用了一品两点,保持技术规格要求相同的方式来不断地改进供应商电芯的情况。在当前的电池特性情况下,车企对于电芯的发展处在相对被动的位置,能够找到两家可比拟的供应商还是必须的。

图9 KONA/NIRO的一品两点的供应策略

3.1)LG化学

LG化学很早就进入了现代汽车的供应商体系,1998年,2009年,LG化学与韩国现代起亚合作,首次将自主研发生产的锂离子电池应用于商用电动车。LG化学已发展成为全球动力电池主流厂商,是全球软包动力电池的领先企业,2015、2016、2017年,LG化学动力电池出货量分别为1.3、1.9、4.8Gwh,全球出货量排名为第7、6、4名。LG化学就为通用、雷诺、现代起亚、沃尔沃等配套Bolt、Zoe EV等。LG化学动力电池在全球的布局如下

1)韩国吴仓:负责韩国国内市场供应外,同时负责调控全球市场订单

2)中国南京:目前产能约3Gwh,2018年7月在滨江开发区新建动力电池项目,预计2023年全面达产,年产能32Gwh

3)美国密歇根:满足美国市场的需求,主要供应美国车企通用、福特等

4)欧洲波兰:是LG化学在欧洲首个大型动力电池生产基地。

因此随着未来的需求放大,LG化学可以为现代起亚在全球的本地化支持提供电池的基础。这么大的产能,是基于各个整车企业的需求,因此整车企业并不用直接为电池企业的产能扩充支付直接的承诺费用。

3.2)SK Innovation

SK innovation在2005年开始进入混合动力电动汽车锂电池业务, 2010年,成为韩国首辆纯电动车BlueOn和起亚Ray的指定供应商, 2012年起为梅赛德斯-AMG首辆纯电动车SLS AMG E-Cell提供电池。在全球布局方面,SK Innovation将在中国江苏常州建造动力电池工厂(预计每年可生产7.5GWh的电池,还计划将其位于韩国忠清南道的瑞山市(Seosan)电池厂的产能扩大至4.7 GWh,位于匈牙利科马隆(Komarom)电池厂的产能达到7.5GWh。

由于有了更为坚实的基础,未来现代起亚两家在新能源汽车方面的投入,会得到两家韩国电池的直接支持。而软包电芯的技术路线的进步,是相对更为稳健,在一定的安全裕度范围之内的。目前整车特性方面的加速特性、快充速度,都在电芯层面降成本的基础上不断改进,因此整个扩张的车型和车辆的需求,在主要的几个需求市场(欧洲、美国、中国和日韩)不断需求产品和价格的平衡。

小结:从整体上来看,韩国的电动汽车的发展,某种程度上是直接与国内自主品牌的定价和特性差距不远甚至是直接重合的,与欧美电动汽车的发展不相同,韩国的汽车产业是国内自主品牌往外走最为直接的竞争对手,我们的新能源汽车往海外走半步,甚至是在家门口就面临韩国同行的直接竞争。预计今年现代和起亚能够完成7-8万台新能源汽车,这个成绩也就比亚迪、上汽和北汽年底交账的时候可以与之一比,去掉A00级别的水分,我们能不能赢下韩国车企的新能源汽车遭遇战还不好说。

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』

热门文章

更多

热门文章

更多