随着新车搭载ADAS次系统的比率上升,2018年毫米波雷达市场开始大幅成长,而2020年与2022年欧、日、美陆续将AEB作为新车强制性标准配备,预期将成为毫米波雷达市场持续扩张的主要推力。

1

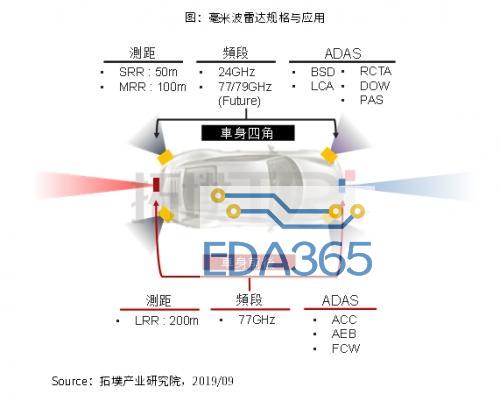

毫米波雷达规格与应用概述

毫米波雷达在规格上分为24GHz、77GHz和79GHz等3种,24GHz是最早使用产品,用在短距离测距上,但随着76~81GHz确定划分给无线电定位业务,且欧洲电信标准协会(ETSI)和美国联邦传播委员会(FCC)皆表示,24GHz UWB频段将于2022年停止使用,因此具备较佳角度分辨率的79GHz将逐渐取代24GHz;77GHz则多用于中、长距应用。

然而,短期内24GHz仍为毫米波雷达中采用量最高且供应商最多的产品,主要原因在于价格低和技术成熟,而且许多入门ADAS次系统如盲点侦测系统(BSD),使用24GHz毫米波雷达即可达成。

台系厂商目前多以量产低阶24GHz为主,除了技术成熟且市场较大外,77GHz多由国际Tier 1大厂供应,切入门槛较高,且24GHz除了前装市场外还有后装市场,对台系厂商来说是一个机会。不过,面临陆系厂商快速崛起,24GHz出现激烈价格竞争,台厂需避免陷入成本战,加快提升77GHz市占和量产79GHz。

2

毫米波雷达市场规模

毫米波雷达市场近年快速攀升,主要是因为各国新车评价系统中的ADAS次系统,多以毫米波雷达为主要传感器。

其中,AEB除了早已成为美国和欧盟新车评价标准(NCAP)外,联合国欧洲经济委员会(UNECE)在2019年宣布与日本等共40国,将于2020年强制新车(乘用车和轻型商用车)安装AEB;美国则于2022年将AEB设定为新车标准配备;而中国自2019年开始若无加装AEB,则无法在新车评价系统(C-NCAP)中获得5星等级。

因三大主要汽车市场强制采用与积极鼓励搭载AEB系统,让至少需使用1颗长距雷达的AEB系统,成为拉升毫米波雷达数量的主要推力。

此外,由于消费者愿意为行车安全付出较高费用,以警示驾驶人为主的BSD、FCW,以及介入驾驶行为的ACC、LKS,在新车的搭载率越来越高,车厂为增加卖点与品牌形象,ADAS次系统的搭载逐渐从高阶车往中阶车移动。

在法规与市场接受度提升下,毫米波雷达于2018年出现超高成长率,2019年车市虽出现下滑,毫米波雷达使用颗数仍持续上升,预计达到7,000万颗。

3

全球毫米波雷达供应链

毫米波雷达供应链可大致分为MMIC芯片、高频PCB基材、高频PCB和系统,欧美系厂商由于与车厂关系密切,几乎在各部分都是主要供应商;日系供应商则受益于日系车厂,还有部分发展空间。

中国大陆由于发展较晚,上游芯片厂仅意行半导体和加特兰微电子,其他则集中在下游系统厂。陆系系统厂发展路线大致可分为两类:(1)24GHz、77GHz和79GHz全产品类型都能提供,且尽管相同频段也有不同测距的产品可提供,让客户视用途和成本做选择;(2)跳过24GHz的成熟市场,直接开发77GHz,并发展在未来取代24GHz的79GHz雷达。

台湾地区情况与大陆地区类似,芯片厂商仅联发科1家,下游系统厂以启碁、为升科、明泰、辉创、同致和环隆科为主,上述厂商的24GHz产品都已量产出货,并有多种规格满足客户不同需求。为升科和启碁的77GHz已量产,明泰和环隆科等则陆续从送样转为量产;在79GHz产品方面,各厂商则努力在这2年开始供货。

虽然大陆地区与台湾地区有不少毫米波雷达的下游系统厂,但前装市场仍有80%由传统Tier 1大厂供应。观察各主要系统厂的产品线,Bosch和Delphi发展重心为77GHz;Autoliv (Veoneer)、Continental则是24GHz和77GHz都有;Hella专注于24GHz,为目前重要的24GHz雷达供应商。而从供应链的动态来看,79GHz逐渐取代24GHz已渐成市场共识。

在毫米波雷达开发中,最困难之处为天线设计和算法,许多下游厂商依赖芯片厂商提供参考设计,也因ADAS应用多且各家车型不同,芯片商和系统厂开始透过合作开发客制化解决方案。对系统厂来说,若要开发高阶和高效能产品,与芯片厂密切合作将有脱颖而出的机会。

4

台系毫米波系统厂发展机会

虽然全球汽车市场受中美贸易战影响呈现衰退,但汽车电子化的程度持续上升,对电子零组件需求量仍大,加上车用产品毛利高,是台系厂商极欲投入的市场。由于毫米波雷达市场正处于扩张期,台系毫米波雷达系统厂应权衡优、劣势,并把握切入契机,在强敌环绕下找到立足点。

发展优势、劣势与威胁:

发展毫米波雷达系统的台系厂商多来自上市企业,具备一定规模,其中启碁和明泰是著名网通设备厂商,车用产品在其营收比例上仍低,但在本业稳固条件下,能提供研发期间所需人力、物力与时间。

要打入封闭的原厂汽车供应链并不容易,若厂商具备多样车用产品的量产能力,能提高车厂与其合作的信心与可能性,对维持与车厂的关系也有帮助,因此启碁和明泰除了车用雷达外,也推出车联网产品,例如车用C-V2X模块和车载乙太网络产品。为升科身为专业雷达厂,产品遍及各领域且有学界的研发能量支持,有助于品牌与产品能见度,以上都是以本业作为发展毫米波雷达的内部优势。

相较于国际大厂,台系厂商发展时间较晚,使得研发速度和规格处在后进者劣势,因台湾缺乏汽车品牌,加上台湾地区市场相对较小,台系厂商较难以内需市场为出发点。此外,台湾车用产品多以后装市场(After Market)为主,缺乏与汽车原厂或国际Tier 1供应商的合作,不容易打进原厂供应链,形成发展毫米波雷达系统上的劣势。

至于主要发展威胁在于,毫米波雷达在汽车的应用多元且需求持续攀升,但粥多僧也多,国际大厂不但把持多数市场,更积极于大陆地区当地生产,且陆系厂商崛起速度快又数量多,若要比成本对台系厂商来说并不利。

陆系厂商在供货上还具有国产产品的名号和地缘优势,几乎所有欧美大厂都在中国设有合资企业,加上大陆地区有自己的Tier 1厂商,与其他欧美地区的生态链不尽相同,对陆系毫米波雷达系统厂来说是一项优势,陆系厂商较有机会接触原厂或Tier 1,而芯片厂等在挑选合作对象时也会优先考虑陆系厂商,对台系厂商来说,要抢占陆系车厂订单并不容易。

台厂切入机会点:

前、后装市场需求倍增

毫米波雷达在ADAS系统上的应用多元,许多常见的次系统皆搭载毫米波雷达,例如AEB、LDW、ACC和BSD等,加上中、美、欧主要汽车市场陆续强制将AEB和LDW等系统成为新车标准配备,对毫米波雷达的需求量快速增加,将是台系厂商一个重要机会点。

除了前装市场需求增加外,消费者对ADAS的认知已成熟,愿意为新车选配或为旧车安装,毫米波雷达可透过后装实现BSD等系统,且安装方式不复杂,通常安装于汽车的保杆上,无论是旧车安装或新车非原厂选配安装,皆存在庞大的潜在商机。

毫米波雷达较光达具有成本优势

从成本来看,光达(LiDAR)还无法取代毫米波雷达,24GHz的毫米波雷达成本约80~100美元,而77/79GHz也已不到24GHz的2倍价格。

反观光达价格仍旧高昂,Velodyne 16线机械式雷达价格为3,999美元,即便是号称推出平价固态光达的Quanergy也将目标价订在200美元,况且固态光达的量产性仍有疑虑,因此毫米波雷达短期内仍是ADAS系统主要采用的传感器。

不过,毫米波雷达分辨率不足、无法辨识物体,是其不如光达之处。芯片厂商包括TI和NXP提出串联多颗芯片方案,发展有视觉功能的Image Radar(视觉雷达或成像雷达),最主要功能便是提高分辨率、辨识度和精准度,以达到类似光达的辨识物体功能。

下游系统厂可透过与芯片厂的密切合作,研发类似的下一代高阶产品。

车内与特殊商业应用

开发如Image Radar这类高阶产品虽能突显台厂研发能力,但国际大厂同样将此类产品列为发展重点,竞争挑战不小,因此另一个机会点在于运用现有技术发展其他汽车应用。

以往大家认知的ADAS系统多以侦测车外环境为主,但车外应用系统因需多样外部环境测试,验证时间长;反之,车内应用系统验证时间较短,系统厂能缩短产品量产时间,是加快导入和切入前装市场的方式。

驾驶人监测系统(DMS)除了能用镜头达成外,毫米波雷达亦能实现,而DMS在2020年将列入Euro NCAP的首要安全标准,预期能大幅提高车厂搭载意愿,以及看到更多厂商推出DMS解决方案。

DMS主要监控驾驶人的行为和状态,以便能在危险发生前做到提醒与连动车内其他系统,以商用车和共享车的需求最为显著,可用来监控司机的注意力及精神状态。

此外,毫米波雷达的车内应用还包括手势控制开启与关闭讯息,以及取代触控荧幕、侦测乘客生理表征和侦测车上空车位等特殊商业应用。

智慧交通系统的相关应用

车用雷达除了用于汽车本体内外,由于车联网兴起,基础建设也需加装传感器来达到增进驾驶安全目的。

例如在交叉路口的红绿灯号志加装雷达,侦测4个方向来车及接近路口的距离,或

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』

热门文章

更多

热门文章

更多