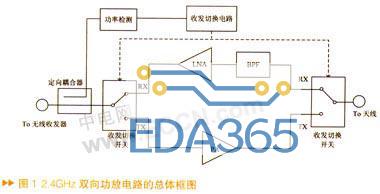

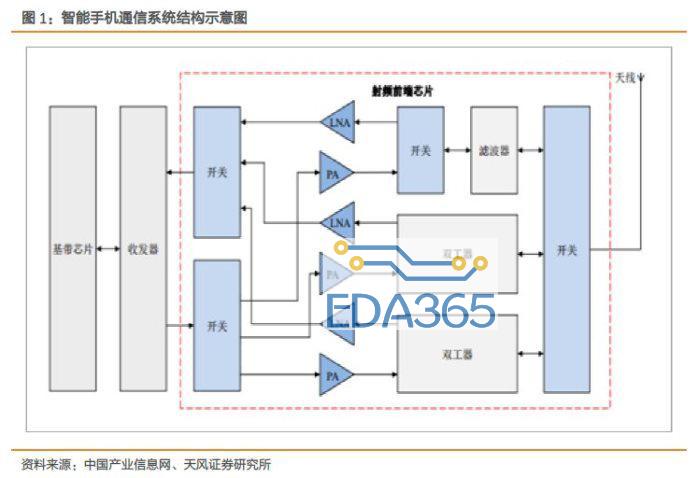

终端设备的无线通信模块主要分为天线、射频前端模块(RF FEM)、射频收发模块、以及基带信号处理器四部分。其中射频前端是无线连接的核心,是在天线和射频收发模块间实现信号发送和接收的基础零件。

射频前端芯片主要是实现信号在不同频率下的收发,包括射频功率放大器(PA)、射频低噪声放大器(LNA)、射频开关、滤波器、双工器等。目前射频前端芯片主要应用于手机和通讯模块市场、WiFi路由器市场和通讯基站市场等。

射频前端芯片市场规模主要受移动终端需求的驱动。近年来,随着移动终端功能的逐渐完善,手机、平板电脑等移动终端的出货量持续上升,而射频前端的市场规模也随之上升。根据 Gartner 统计,包含手机、平板电脑、超极本等在内的移动终端的出货量从2012年的22亿台增长至2017年的23亿台,预计未来保持稳定。

终端消费者对移动智能终端需求大幅上升的原因,主要是移动智能终端已经成为集丰富功能于一体的便携设备,通过操作系统以及各种应用软件满足终端用户网络视频通信、微博社交、新闻资讯、生活服务、线上游戏、线上视频、线上购物等绝大多数需求。

随着 5G 商业化的逐步临近,5G标准下现有的移动通信、物联网通信标准将进行统一,因此未来在统一标准下射频前端芯片产品的应用领域会被进一步放大。同时,5G下单个智能手机的射频前端芯片价值亦将继续上升,预计未来射频前端市场也会继续保持增长。

根据QYR Electronics Research Center的统计,从2010年至2018年全球射频前端市场规模以每年约13%的速度增长,2018年达149.10亿美元,未来将以 13%以上的增长率持续高速增长,2020年接近190亿美元。

目前正是4G网络向5G网络转型升级的阶段,未来全球射频前端市场规模将迎来大规模扩张。预计2023年全球射频前端市场规模将增长至313.10亿美元。

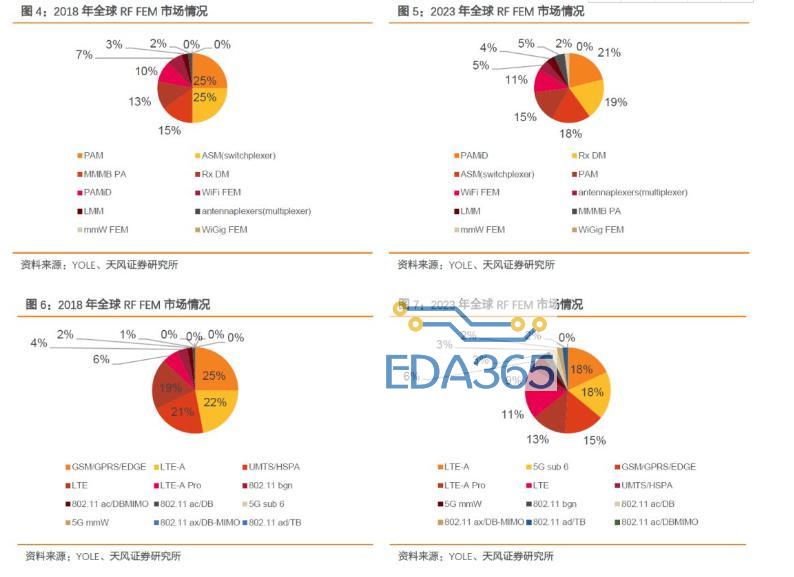

根据YOLE的统计数据,2018年全球RF FEM(射频前端模块)消费量为96亿个,预计未来随着5G的不断发展,2023年全球RF FEM消费量将增长至135亿个。

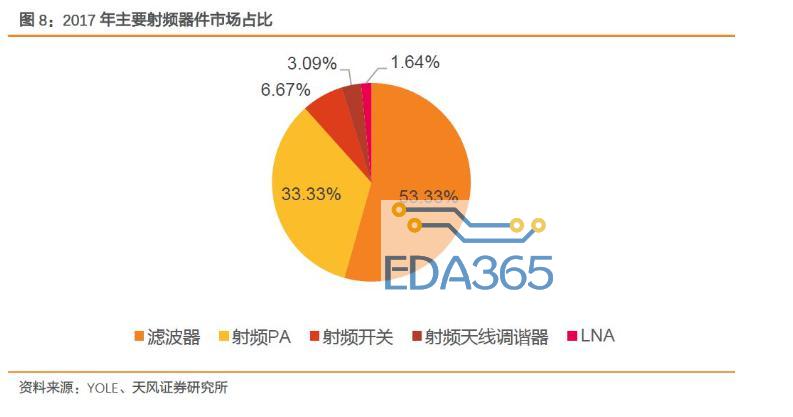

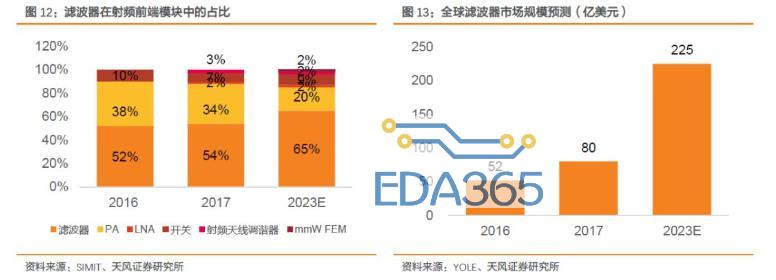

射频器件主要包括射频开关和LNA,射频PA,滤波器,射频天线调谐器和毫米波FEM等。根据YOLE的统计数据,2017年全球射频器件市场中,滤波器市场占比约53.3%,射频PA市场占比约为33.3%,而射频开关约为6.7%,射频天线调谐器约为3.1%,LNA约为1.6%。

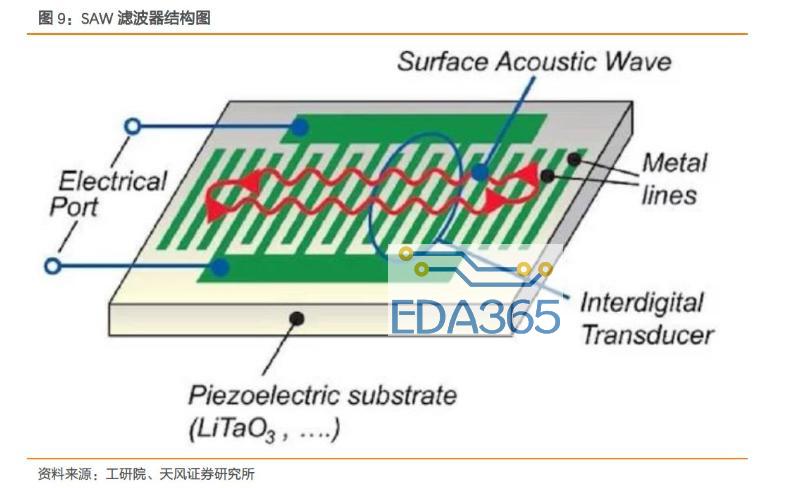

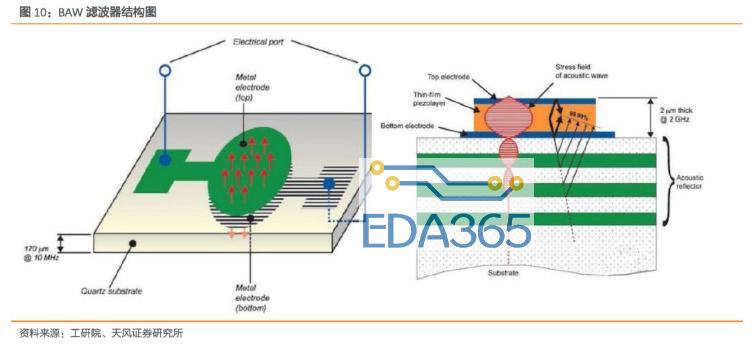

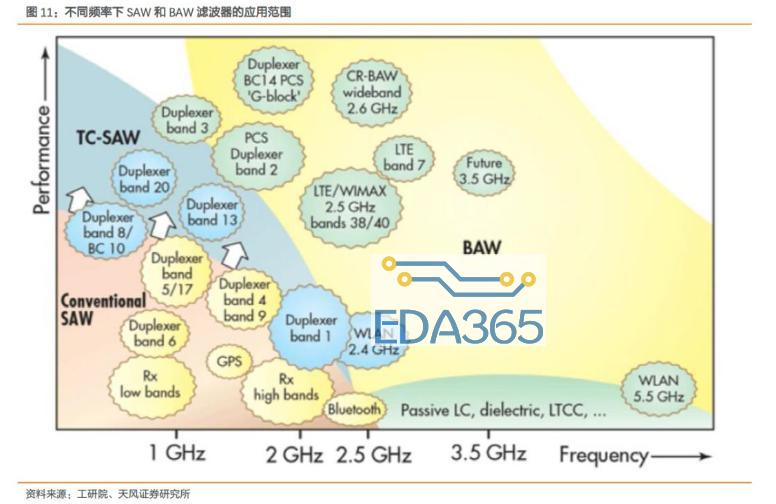

射频滤波器包括声表面滤波器(SAW,SurfaceAcousticWave)、体声波滤波器(BAW,Bulk Acoustic Wave)、MEMS滤波器、IPD(Integrated Passive Devices)等。SAW和BAW滤波器是目前手机应用的主流滤波器。

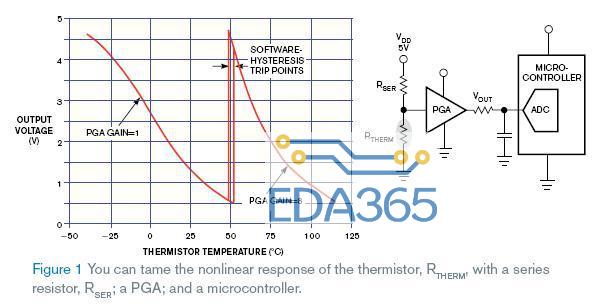

SAW滤波器的基本结构由压电材料衬底和2个 IDT(Interdigital Transducer)组成。IDT是叉指换能器——交叉排列的金属电极。下图中左边的IDT把电信号转成声波,右边IDT把声波转成电信号。

SAW滤波器频率上限为2.5~3GHz。频率高于1.5GHz时,其选择性降低。在约2.5GHz处,其仅限于对性能要求不高的应用,而且SAW滤波器易受温度变化的影响。未来SAW滤波器的发展趋势是小型片式化、高频宽带化、降低插入损耗以及降低成本。

BAW滤波器更适合于高频,同时对温度变化不敏感,具有插入损耗小、带外衰减大等优点。BAW是3D腔体结构,能量损失小,Q值高,滤波效果更好,尤其适用于2GHz以上之频段,对于5G sub-6G U有明显优势。

BAW滤波器制造工艺步骤是SAW的10倍,但因其在更大晶圆上制造的,每片晶圆产出的BAW器件也多了约4倍。尽管如此,BAW的成本仍高于SAW。

BAW滤波器一般工作在1.5~6.0GHz,因此在3G/4G智能手机内所占的份额迅速增长。但并不意味着SAW滤波器完全失去市场。二者会分别在中高频和低频发挥各自优势并在一段时间并存。2GHz以下SAW的市场占有率仍比较大,2GHz以上BAW的市场占有率会比较高。

滤波器是射频前端市场中最大的业务板块。根据YOLE的报告显示,滤波器全球市场规模将从2017年的约80亿美元增长至2023年的225亿美元,CAGR达19%,市场空间广阔。

滤波器是射频器件潜力最大的市场之一,滤波器的市场的驱动力来自于新型天线对额外滤波的需求,以及多载波聚合(CA)对更多的体声波(BAW)滤波器的需求。根据观研天下的预测,在3G向5G演进的过程中,滤波器的单机价值量将成倍增长。3G设备的滤波器单机价值为1.25美元,4G设备为4美元,而到了5G时代预计将达到10美元以上。

随着手机的频段不断增加,所需滤波器的需求量也成正比上升。Skyworks预计2020年5G应用支持的频段数量将翻番,新增50个以上通信频段,全球2G/3G/4G/5G网络合计支持的频段将达到91个以上。频段数上升将带来射频滤波器使用数量增多。理论上每增加一个频段需增加2个滤波器。由于滤波器集成于模组,二者并不是简单的线性增加的关系。

在5G时代为了实现高带宽,载波聚合技术的路数必须上升。载波聚合技术是指使用多个不相邻的载波频段,每个频段各承载一部分的带宽,这样总带宽就是多个载波带宽之和。目前载波聚合技术在4G已经得到了广泛应用。载波聚合路数的上升也意味着频带数量的上升,从而催生出对更多滤波器的需求。

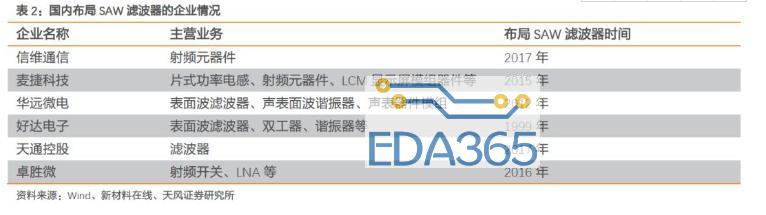

目前全球SAW和BAW滤波器市场均被国际巨头垄断。在SAW滤波器市场,前五大厂商(Murata、TDK、TAIYO YUDEN、Skyworks、Qorvo)占据了95%的全球市场;而在BAW滤波器市场中,仅Broadcom-Avago一家就占据了87%的全球市场份额,而且全球市场均被国外大厂垄断。目前国内尚无大批量生产和出货的射频滤波器的企业。

SAW滤波器可满足约1.5GHz以内的频率使用,BAW滤波器则可应用于更高频率。SAW滤波器无法满足高频段的使用条件,因此BAW滤波器成为市场新焦点,是未来5G时代发展的主要方向,但是技术难度也较大,因此国内厂商目前主要布局还是在SAW滤波器,BAW滤波器还处于研发阶段。

目前国内布局SAW滤波器的企业有麦捷科技、瑞宏科技、信维通信、中电德清华莹、华远微电、无锡好达电子等,虽取得一定进展,但在大批量生产和出货能力方面仍有追赶空间。但是由于射频芯片市场的投入相对较小,因此是一个很好的尝试点和突破口,国产滤波器有望实现突破。

射频功率放大器(PA)是射频系统的关键模块,它需要把发射机的低功率信号放大到足够大,才能满足通讯协议的要求。PA直接决定了手机无线通信的距离、信号质量,甚至待机时间,是射频系统中的重要部分。

随着无线通讯协议的发展,数据率越来越高,同时无线调制方式也越来越复杂,手机频段持续增加,PA的数量也随之增加。根据StrategyAnalytics的数据,4G多模多频手机所需PA芯片5~7颗,预计5G时代手机内的PA或多达16颗。而根据YOLE的报告显示,2017年全球射频PA市场为50亿美元,预计随着5G的推广,2023年射频PA全球市场将达到70亿美元,CAGR为7%。

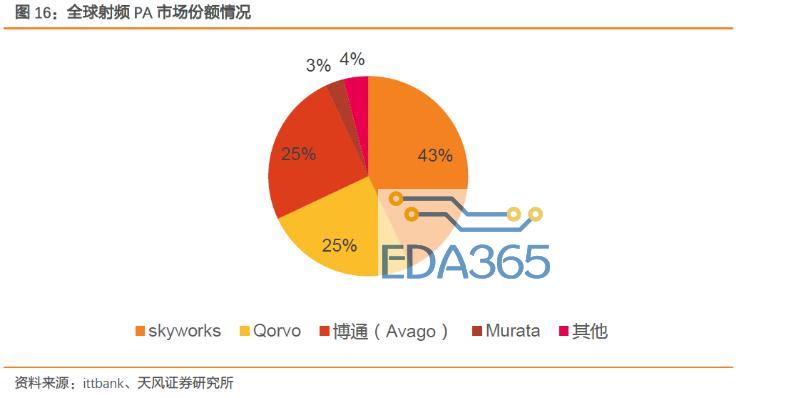

全球PA市场绝大部分份额被Skyworks、Qorvo、Broadcom、Murata占据,合计市场份额为96%。

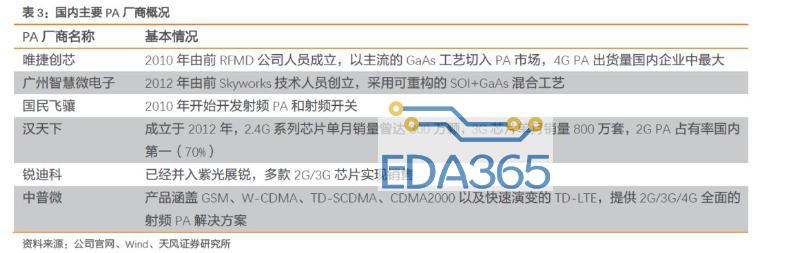

国内的射频PA厂商也正在兴起。国内的射频PA设计公司(Fabless)有近20家,主要有汉天下、唯捷创芯、紫光展锐等。国内晶圆代工厂商主要有三安光电、海特高新等,国产射频PA有望实现突破。

由于移动通讯技术的变革,智能手机需要接收更多频段的射频信号,对于射频开关的需求也随之提升。根据YoleDevelopment 的总结,2011 年及之前智能手机支持的频段数不超过 10个,而随着 4G 通讯技术的普及,至 2016 年智能手机支持的频段数已经接近 40个;因此,移动智能终端中需要不断增加射频开关的数量以满足对不同频段信号接收、发射的需求。

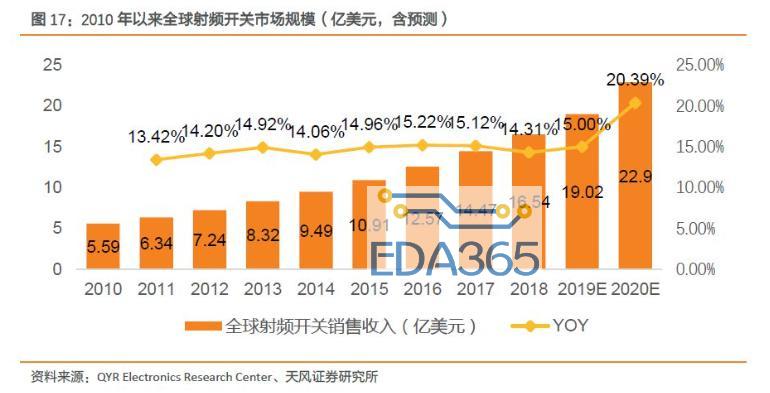

根据QYR Electronics Research Center的统计,2010年以来全球射频开关市场经历了持续的快速增长,2018年全球市场规模达到16.54亿美元,随着 5G 商业化的推进,预计2020年市场规模将达到 22.90亿美元。2018-2023年间,全球射频开关市场规模的年复合增长率预计达 16.55%。

随着移动通讯技术的变革,移动智能终端对信号接收质量提出更高要求,需要对天线接收的信号放大以进行后续处理。一般的放大器在放大信号的同时会引入噪声,而射频低噪声放大器能最大限度地抑制噪声,因此得到广泛的应用。

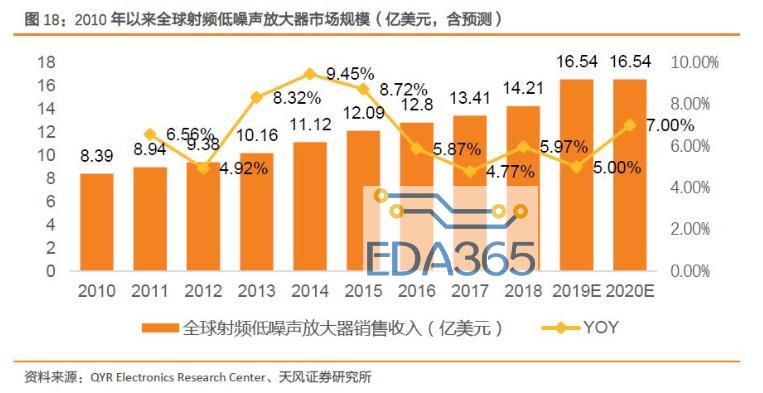

根据QYR Electronics Research Center的统计,2018 年,全球射频低噪声放大器(LNA)市场规模已达 14.21 亿美元。随着4G的普及,智能手机中天线和射频通路的数量增多,对射频低噪声放大器的数量需求迅速增加,因此预计在未来几年将持续增长,到2020年,其市场规模将在5G商业化建设迎来发展高峰,在2023年达17.94亿美元。

![]()

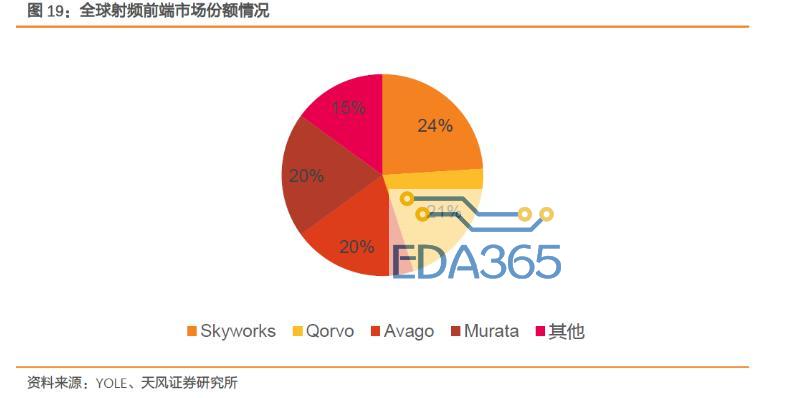

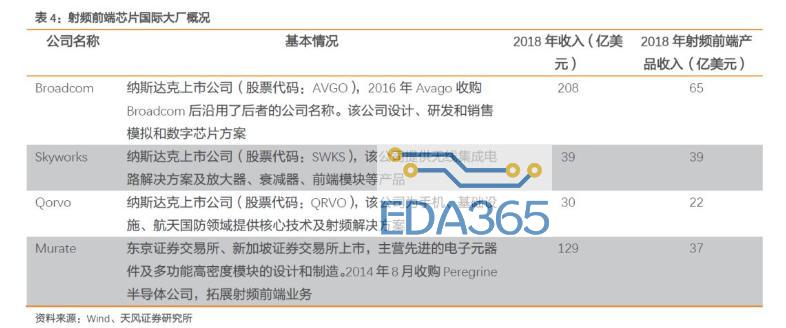

现阶段,全球射频前端芯片市场主要被国外大厂占据。射频前端芯片的主要欧美日传统大厂包括Broadcom、Skyworks、Qorvo、Murate等。全球射频前端市场集中度较高,前四大厂商合计占据全球85%的市场。

从国际竞争力来讲,国内的射频设计水平还处在中低端。例如国内的PA和射频开关相关厂商,射频芯片厂商销售额大约3亿美金。全球PA和开关射频产品需求金额大约60亿美金。可见,国内厂商依然在起步阶段,市场话语权有限;滤波器方面,国内厂商销售总额不到1亿美金,全球市场需求在90亿美金。

国内射频芯片产业链已经基本成熟,从设计到晶圆代工,再到封测,已经形成完整的产业链。而行业内也涌现出了一批射频前端新兴企业,例如锐迪科、国民飞骧、唯捷创芯、韦尔股份、卓胜微等。

射频前端产业链日趋成熟

射频前端半导体产业链生态将迎来新的变化,推动产业链公司迎新机遇。目前射频前端半导体产业由IDM模式主导。射频前端主要产品的市场均被几大国际巨头垄断。随着5G到来,以高通为代表的Fabless厂商试图凭借基带技术切入射频前端领域;同时以华为为代表的设备商对于上游供应链的把控和“国产替代”需求也将重塑产业链格局,国内设计厂商有望迎来替代机遇,我们看好未来射频前端的国产替代逻辑。

[1] [2] [3]

[1] [2] [3]

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』

热门文章

更多

热门文章

更多