目前,上市公司的半年度报告除了特殊情况外,基本公布完毕。锂电产业链肩负新能源产业升级重任,并作为上市公司中的大户,其上半年的收成与下半年的趋势牵动人心。

暂且不谈锂电产业下游的主机厂,分析锂电产业本身以及其上游的锂电材料、锂电设备等企业的业绩,可以窥见当前新能源产业的现状。

第一部分:锂电企业后劲充足

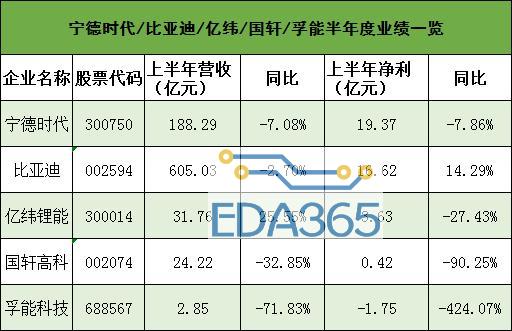

随着近几天宁德时代、比亚迪、国轩高科、孚能科技等企业2020年半年度报告的公布,锂电头部企业今年上半年的经营情况已浮出水面。

下面以宁德时代、比亚迪、亿纬锂能、国轩高科、孚能科技等5家企业作为代表进行分析。五家企业的上半年情况如下图所示:

图:OFweek锂电网整理

1、宁德时代

宁德时代虽然“双降”,但其背后的原因可以让市场释怀。

首先是单就二季度而言,宁德时代当期净利达到11.95亿元,同比增长13.27%;其次是储能表现出色,其储能系统销售收入为5.67亿元,同比增长136.41%,已经接近于去年全年公司储能系统6.1亿元的销售收入;第三是发力国际市场,期内宁德时代境外收入达到22.4亿元,超过去年全年的20亿元境外营收。

市场地位方面,虽然半年度LG化学仍高居第一,但是其市场份额是从一季度的27.1%下降至23.5%;宁德时代则相反,市场份额从17.4%上升至23.5%。单以二季度论,LG化学二季度的装机量为5GWh,宁德时代为6.5GWh,宁德时代夺回市场份额全球第一指日可待。

后劲方面,新增配套40%特斯拉Model3、进军换电模式等动作,将令宁德时代的下半年值得期待。

2、比亚迪

从上表的5家企业看,比亚迪是唯一一家上半年净利润同比增长的企业,而且,比亚迪扣非后的净利润增长,高于14.29%,达到23.75%。

对于电池方面而言,上半年比亚迪的电子元器件制造业(包括二次充电电池等),营收增加了7.59%,手机部件及组装等业务也微增了0.24%。广泛应用于手机、电动工具及其他便携式电子设备的锂离子电池和铁电池产品,成为报告期内比亚迪快速增长的板块。

比亚迪表示,上半年发布并量产新一代电池产品“刀片电池”, 通过了有着动力电池安全试验界“珠穆朗玛峰”之称的针刺测试,重新定义了新能源安全标准,目前,该电池已经搭载比亚迪汉、新一代唐等车型上。此外,比亚迪纯电动大巴在海外市场的快速增长。在车规级IGBT芯片上,比亚迪表示将加大对第三方用户的拓展。

口罩生产也在财报中被纳入到比亚迪汽车板块中。疫情期间,比亚迪投产口罩,并迅速成为全球最大的口罩生产商,“凭借本集团汽车业务在海外市场的良好口碑、全球营销服务的能力及客户合作网络优势,口罩销售给集团收入带来正面贡献。”显然,生产口罩成为了比亚迪上半年的一门重要的赚钱生意。

3、亿纬锂能

亿纬锂能2020年一季度净利润同比增长25.55%,但到了二季度却变成同比下降27.43%。基于亿纬锂能平稳快速的发展,这当中有可疑之处。

亿纬锂能表示,公司净利润同比下降,主要是受参股公司思摩尔国际的影响,如果不考虑思摩尔国际非经常性有非现金项目计提的影响,亿纬锂能上半年的净利润将高达8.16亿元,同比增长达到63.08%。

动力电池方面,亿纬锂能最突出的成绩是软包三元电池海外销售快速增长;消费电池方面,TWS豆式电池则已批量供货。

展望未来,随着亿纬锂能软包电池产能的释放,以及最具竞争力的TWS豆式电池抢占市场,加上电动船舶、电动自行车、电动工具等领域的齐头并进,亿纬锂能必将大放异彩。

4、国轩高科

国轩高科上半年的业绩并不乐观,特别是其净利润同比下降幅度达到了90.25%。

国轩高科表示,上半年,公司的下游客户生产经营恢复较慢,公司的生产订单、产品出货量有一定幅度下滑;同时,国内动力电池厂家新建产能逐步释放,竞争日趋激烈,公司净利润较去年同期明显下滑。

不过,展望下半年,国轩还是值得期待。首先,从动力电池装机量看,国轩高科自3月以来装机量与市场份额持续回升,成为业内唯一连续5月提升的企业之一。后期在大众的光环加持、配套车型的热销之下,仍有望进一步提升。

从拓展新领域来看,国轩高科已经成功进入电动船舶、电动自行车市场,有望为未来业绩回暖提供支持。

5、孚能科技

单就上半年业绩报表而言,孚能科技比国轩高科还差,因为其净利润由盈转亏了,并且才2.85亿元的营业收入,亏损却高达1.75亿元。

但孚能科技代表着软包电池的高水平。半年报披露,期内,孚能科技研发投入1.86亿元,较上年同期增长85.67%,研发投入占比65.22%,2017年、2018年、2019年连续三年公司研发占比别为3.54%、5.59%、12.99%。

研发投入占公司营收的65.22%,能拿出这个数据的上市公司并不多。孚能科技表示,计划于未来五年将公司量产产品的能量密度由285Wh/kg提升至350Wh/kg。

展望未来,包括北汽、戴姆勒等企业在内的订单将逐步释放。潜在订单规模预计220Gwh的孚能科技,突破产能瓶颈之后,成就锂电之王不是没有可能。

第二部分:锂电材料有喜有忧

电池材料方面,来看正极材料、负极材料、隔膜、电解液四大主材当中的龙头企业,在2020年上半年的业绩情况。

图:OFweek锂电网整理

从上表可看到,涉及锂电材料各领域的10家上市企业中,除隔膜市场份额最大的企业恩捷股份以及天赐材料与新宙邦3家企业主营业务同比为正之外,另7家企业的主营业务皆为同比下降。从净利润方面看,则除主营磷酸铁锂电池材料的德方纳米亏损外,另9家企业皆为盈利状态。

在正极材料市场,当升科技营收与净利降幅最小,这与当升科技开疆拓土并取得成效不无关系。据了解,上半年,公司海外多元正极材料出货量占公司多元正极材料出货总量比重已超过50%。当升科技表示,如果按收入进行划分,今年上半年其前五大客户中有三家为海外客户。

磷酸铁出货量排名第一的德方纳米方面,录得净利亏损0.7亿元。德方纳米表示,主要原因有4点,1是疫情影响;2是产品价格下降;3是下游采购需求低于预期;4是股权激励计提股份支付了资金。

净利增幅最大的厦门钨业,得益于产品结构的优化和降本增效举措的落实,钨钼等有色金属业务净利同比增长191.94%。此外,其新能源电池材料业务实现利润总额9431.57万元,同比扭亏为盈。

在负极材料市场,贝特瑞、杉杉股份皆为营收与净利双降。

在隔膜市场,恩捷股份因收购公司苏州捷力,市场占有率进一步提升,故营收增加,但其净利润却同比下降17.36%,其盈利能力还有待市场检验。星源材质则营收与净利双降。

在电解液市场,头部企业天赐材料与新宙邦皆“双丰收”。对天赐材料来说,其动力电池电解液总出货量份额连续三年排名第一,2017年占比29%,2018年占比29%,2019年占比31%。对新宙邦来说,其海外业务扩张加速、毛利同比提升等都是其业绩的支撑。

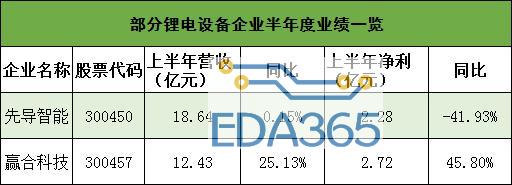

第三部分:锂电设备竞争激烈

2020年上半年的锂电设备行业,在疫情期间虽然部分企业也进行了口罩机方面的布局,但锂电设备才是主业。总体看市场竞争进一步加剧。

图:OFweek锂电网整理

先导智能方面,为保持锂电设备第一品牌的地位,其上半年延续了2019年以来的高强度研发投入,上半年研发投入3.04亿元,同比增长高达43.59%。此外,收入确认延后也是其业绩不够出彩的原因。但从先导智能新接订单金额却创历年新高来看,其下半年发力不可小视。

赢合科技方面,与控股股东上海电气积极开展业务对接后,其产品性能和品质不断提升及市场竞争力持续增强,上半年取得好成绩。

总结:综观锂电产业链上的企业,上半年营收与净利同比下降居多,但17家主要企业当中,净利亏损的只有孚能科技与德方纳米两家,占比仅11.76%。而从后市来看,孚能科技是软包电池的代表,德方纳米则是磷酸铁锂的代表,这两大领域皆在逐渐放量,值得期待。

随着下半年疫情影响的减弱以及新能源行业的快速发展,锂电产业链更好的业绩将要来临!

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』

热门文章

更多

热门文章

更多